在投资领域,黄金一直是备受关注的资产,其配置比例会随着不同经济周期发生变化。了解这种变化规律,有助于投资者优化资产配置,实现资产的保值增值。

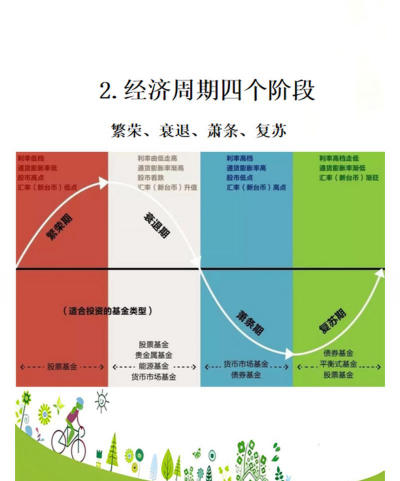

经济复苏期,宏观经济指标开始好转,企业盈利增加,股市通常表现良好,投资者的风险偏好上升。此时,资金会更多地流向风险资产,如股票等。黄金的避险需求相对下降,其价格上涨动力不足。在这个阶段,投资者可以适当降低黄金的配置比例,一般可将黄金占总资产的比例控制在10% - 15%。例如,一位投资者拥有100万的资产,在经济复苏期,黄金的配置金额可控制在10 - 15万左右。

经济繁荣期,经济增长强劲,物价稳定,市场信心高涨。股票、房地产等风险资产的回报率较高,吸引了大量资金。黄金作为一种非生息资产,在这个时期的吸引力相对较弱。投资者可以进一步减少黄金的配置,将比例降至5% - 10%。以100万资产为例,黄金配置金额可在5 - 10万之间。

经济衰退期,经济增长放缓,企业盈利下降,股市和房地产市场往往表现不佳。投资者的风险偏好降低,对避险资产的需求增加。黄金作为传统的避险资产,其价格通常会上涨。在这个阶段,投资者应适当增加黄金的配置比例,可将其提高到15% - 25%。若资产为100万,黄金配置金额可达到15 - 25万。

经济萧条期,经济陷入严重衰退,失业率上升,物价下跌,市场恐慌情绪蔓延。此时,黄金的避险属性发挥到极致,成为投资者的“避风港”。投资者可以大幅提高黄金的配置比例,达到25% - 35%。也就是说,100万资产中,黄金配置金额可在25 - 35万。

为了更直观地展示不同经济周期黄金配置比例的变化,以下是一个简要的表格:

| 经济周期 | 黄金配置比例 |

|---|---|

| 复苏期 | 10% - 15% |

| 繁荣期 | 5% - 10% |

| 衰退期 | 15% - 25% |

| 萧条期 | 25% - 35% |

本文由AI算法生成,仅作参考,不涉投资建议,使用风险自担